Page 13 - 월간소식지 손해사정 v16

P. 13

보

험

표에서 보는 것처럼 세액공제연금 상품은 금융권마다 각기 다른 이름으로 판매되고 있으며, 각

금융기관마다 상품 고유의 특징을 가지고 있으므로 안정적인 성향을 가진 고객이라면 최저이율보증이

있으며 예금자보호가 되는 보험회사 상품, 공격적인 성향을 가진 고객이라면 투자비중이 높은 증권회사

상품, 중립적인 성향을 가진 고객이라면 원금보장이 되면서 채권과 주식에 안정적으로 투자하는

은행상품을 선택하는 것이 본인의 투자성향과 일치하는 선택이라고 할 수 있다. 또한 각 상품마다

부과되는 수수료 기준이 다르므로 꼼꼼하게 따져보고 준비해야 한다.

개인연금계좌는 연간 400만원의 납입한도 내에서 13.2%(지방세포함)의 세액공제 혜택을 부여하고 있어,

연말정산 시 세액공제에 따른 절세액은 최대 52만8천원 이다.

단, 퇴직연금계좌를 가지고 있다면 700만원까지 연금세액공제를 받을 수 있어 절세액은 최대

92만4천원이 된다.

퇴직연금계좌는 DC(확정기여형)나 IRP(개인형퇴직연금)계좌를 신청하여 자기부담금을 납입해야 한다.

IRP는 DB(확정급여형), DC형 가입자 모두 계좌를 설정하여 납입하는 것이 가능하다.

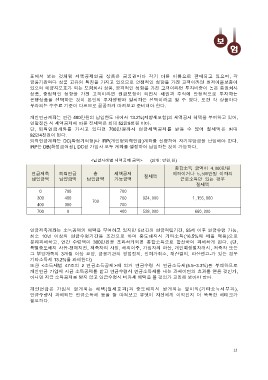

<납입사례별 세액공제 금액> (단위: 만원,원)

연금저축 퇴직연금 총 세액공제 절세액 종합소득 금액이 4,000만원

납입금액 납입금액 납입금액 가능금액 이하이거나 5,500만원 이하의

924,000

0 700 700 700 528,000 근로소득만 있는 경우

300 400 700 절세액

400 300 700

700 0 400 1,155,000

660,000

연금저축계좌는 소득공제의 혜택을 부여하고 있지만 5년간의 연금적립기간, 55세 이후 연금수령 가능,

최소 10년 이상의 연금수령기간을 조건으로 하며 중도해지시 기타소득(16.5%의 세율 적용)으로

분리과세하고, 연간 수령액이 300만원을 초과하게되면 종합소득으로 합산하여 과세하게 된다. (단,

특별중도해지 사유-천재지변, 저축자의 사망, 해외이주, 가입자의 파산, 개인회생절차개시, 저축자 또는

그 부양가족의 3개월 이상 요양, 금융기관의 영업정지, 인허가취소, 해산결의, 파산선고-가 있는 경우

기타소득세 13.2%를 과세한다)

또한 <소득세법 47조의 2 연금소득공제>에 의거 연금수령 시 연금소득세(5.5~3.3%)를 부과하므로

개인연금 가입시 지금 소득공제를 받고 연금수령시 연금소득세를 내는 과세이연의 효과를 얻을 것인가,

아니면 지금 소득공제를 받지 않고 연금수령시 비과세 혜택을 볼 것인가 고민해 보아야 한다.

개인연금은 가입시 얻게되는 혜택(절세효과 )과 중도해지시 받게되는 불이익 (기타소득세부과 ),

연금수령시 과세되는 연금소득세 등을 잘 따져보고 무엇이 자신에게 이익인지 더 똑똑한 세테크가

필요하다.

13